Você também pode ouvir esse conteúdo. Clique no player abaixo.

Autor convidado: Christiano de Souza Pereira

Superintendente de crédito imobiliário na CrediPronto

Não temos dúvidas de que o Mercado Imobiliário está passando por um ótimo momento e que este momento está sendo impulsionado pelas diversas modalidades de Crédito Imobiliário ofertadas pelos bancos.

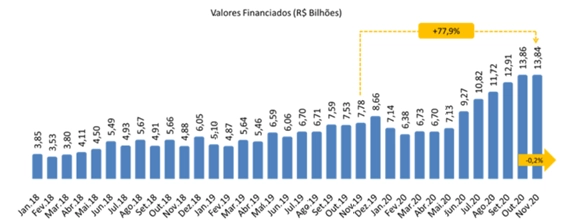

No relatório da ABECIP, divulgado em 23 de dezembro com os dados de fechamento de novembro vemos que “os financiamentos imobiliários com recursos das cadernetas do Sistema Brasileiro de Poupança e Empréstimo (SBPE) atingiram R$ 13,84 bilhões em novembro de 2020, montante apenas 0,2% inferior ao valor recorde observado em outubro. Em relação a novembro de 2019, persistiu o ritmo expressivo de crescimento (+77,9%). Em valores nominais, o volume financiado em novembro foi o segundo mais elevado da série histórica iniciada em julho de 1994.”

Fonte: ABECIP

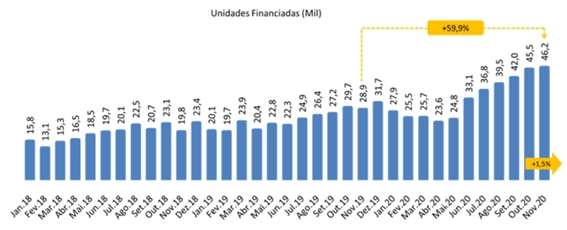

Estes valores, financiados em novembro, possibilitaram a geração de 46,2 Mil negócios imobiliários (construção e aquisição), volume 59,9% maior do que a quantidade de negócios gerada no mesmo período do ano de 2019.

Diversidade de ofertas

A evolução destes números deixa claro que o momento é propício também para as Instituições financeiras, que estimuladas pelas diferentes formas de captação de recursos, diversificam as ofertas de linhas de crédito aos seus clientes, todas com o mesmo objetivo: Aquisição de Imóveis , com características diferentes, e que podem impactar na sua tomada de decisão. Hoje existem produtos tradicionais, indexados à TR, em tabela PRICE e SAC, e também produtos indexados ao IPCA, IGPM e até mesmo à Poupança, oferecendo um bom leque de opções aos clientes compradores de imóvel.

Com um “cardápio” de opções variado, é importante que façamos uma avaliação ao tomar o financiamento, para entender qual a opção que melhor se adapta à nossa necessidade, e nos deixa mais próximo do nosso objetivo e com o menor custo financeiro possível. Vamos entender melhor as alternativas de Financiamento Imobiliário abaixo, e informar as principais características de cada uma delas.

1. Financiamento Tradicional, tabela SAC, atrelado à TR:

Principal linha de crédito, praticada pelos bancos. Tem como característica a amortização constante das parcelas, ou seja, mensalmente, sua amortização será a mesma, e, à medida que o saldo devedor reduz, sua parcela também irá reduzir. Ideal para financiamentos de longo prazo, sobretudo, se considerarmos que desde setembro/2017 a TR, índice que corrige o Saldo Devedor, encontra-se “zerada”!

Fonte: cbicdados

2. Financiamento Tradicional, tabela PRICE, atrelado à TR:

Os financiamentos com ” Tabela PRICE ” tem como característica positiva, um valor reduzido de parcela no início do financiamento, entretanto, com o passar do tempo, esse “benefício” se perde, pois em um determinado momento ao longo do financiamento o valor da parcela em tabela PRICE , ficará superior à parcela do mesmo financiamento, se contratado em tabela SAC , e à partir deste ponto a Tabela SAC continua sofrendo redução da parcela, e a PRICE , não.

Outra característica é que nesta modalidade, a primeira metade do fluxo de pagamentos tem uma concentração maior de amortização do “custo financeiro” (Juros ), e a amortização mais significativa do saldo devedor, começa a se dar à partir da metade do fluxo de pagamento. Desta forma, talvez a tabela PRICE deva ser considerada para financiamentos de curto prazo, mas apenas se as condições de taxa de juros forem idênticas ( o que é pouco provável que aconteça ).

3. Financiamento Tabela MIX:

Outra modalidade de financiamento é a “Tabela MIX”, utilizada por algumas instituições, ela pratica um “MIX” das modalidades de financiamento PRICE e SAC, no qual as parcelas seguem a modalidade PRICE até a parcela de número 36, e à partir daí, migram para a modalidade SAC, também apresentando um valor menor nas primeiras parcelas (se as condições de taxa de juros forem idênticas a um financiamento praticado em tabela SAC).

4. Financiamento Imobiliário com Taxa e Indexador atrelada ao IPCA:

Recentemente lançado por algumas instituições, chamou atenção de muitos clientes, por oferecer uma taxa inicial “na ponta”, menor do que os produtos tradicionais, o problema é que este “benefício” pode esconder à grande exposição deste indexador à volatilidade econômica, que é calculado com base na variação de preços do comércio. Isso pode trazer “surpresa desagradáveis” ao longo do Financiamento Imobiliário, caso o IPCA de um “salto” em um determinado mês ( o que é bem comum acontecer ).

Outra característica deste produto que pode impactar negativamente o Financiamento do seu Imóvel, é em algumas instituições este índice é utilizado para a correção do Saldo Devedor, e da parcela (Custo financeiro ), o que pode impactar nas duas pontas seu financiamento. Desta forma, avaliamos que pode haver um benefício inicial nesta modalidade, mas, desde que haja um cenário de controle no IPCA, e que o financiamento seja liquidado num prazo muito curto de tempo, por isso, é importante você avaliar se vale à pena esta exposição, no momento da aquisição do seu Imóvel, com Crédito Imobiliário.

5. Financiamento com Taxa atrelada à Poupança, e com Saldo Devedor, indexado pela TR:

Outra novidade na carteira de algumas instituições, este produto tem atraído vários clientes, devido ao cenário de baixa da TAXA Selic, atual, que se encontra no seu menor patamar histórico, e à manutenção da TR como indexador do Saldo Devedor. A SELIC, índice que corrige os rendimentos da poupança (Correção Poupança = 70% da SELIC) é “menos sensível” à volatilidade econômica, e passa por um momento de controle, que deve se estender pelos próximos anos.

Segundo o último relatório focus , do BACEN, a “Selic Meta” para 2021 e 2020 e 2022 é de 3% e 4,5%, respectivamente. Hoje um cliente consegue contratar com algumas instituições, nesta modalidade de financiamento, com uma taxa fixa de 3,99% + 1,4% de Correção ( Ex. Banco ITAÚ ), ou seja, o cliente teria uma taxa efetiva de 5,39%A.A. Mais duas boas características deste produto é que o Saldo Devedor continua sendo corrigido pela TR ( zerada desde setembro/2017 ) e alguns bancos ( Ex. Banco ITAÚ ) tem uma trava máxima de 10,16% efetiva, A.A, para o caso de haver, um “salto inesperado” na SELIC.

Esta condição tem sido muito bem considerada por compradores que possuem liquidez imediata, para uma eventual quitação a qualquer momento, e para os que pretendem liquidar seus financiamentos no curto prazo (até 3 anos), reduzindo assim sua exposição.

Dicas para quem está se planejando

O “leque de opções” apresenta estes citados aqui e outros produtos, todos direcionados para que os compradores não percam este EXCELENTE MOMENTO do Mercado Imobiliário. Para aproveitá-lo da melhor forma possível é importante que se faça a identificação do “Perfil de Comprador” no momento da aquisição imobiliária.

Se neste momento nós estivermos posicionados com o “Perfil Poupador/Investidor” pode ser muito positivo considerarmos financiamentos com condições que ofertem menores taxas de juros, apresentando valores de parcelas menores no início do financiamento, como os produtos com juros atrelados à “Poupança”, corrigidos pela TR , ou com juros e correção atrelados ao IPCA , e sistema de amortização SAC , ou até mesmo produtos com sistemas de amortização PRICE e MIX , pra quem pretende ter um produto com um duration menor. Estas podem ser boas opções, porque neste perfil, existe possibilidade de liquidez imediata, então, que caso ocorra alguma mudança significativa no cenário econômico nacional, ou macro, este comprador estará capitalizado para liquidar seu financiamento, ou boa parte dele, com recursos próprios ou FGTS, reduzindo a exposição e o risco.

Para o cliente “sem liquidez”, que necessita, ou pretende, permanecer no financiamento imobiliário por mais tempo, vale considerar os financiamento tradicionais, com taxas de juros fixas, atrelados à TR e com amortização constante ( Tabela SAC ), pois este produto oferece amortização fixa, além de reduzir significativamente a exposição às movimentações econômicas nacionais ou macro, e também permitirem amortização à qualquer momento por recursos próprios ou FGTS.

Avalie todas as condições, alinhado com seu momento e planejamento financeiro, tome seu Crédito Imobiliário, e não perca a compra do seu Imóvel, seja ele para moradia, ou investimento!

GLOSSÁRIO

Tabela MIX: Sistema MIX de Amortização (Mescla SAC e Price)

BACEN: Banco Central

ABECIP: Associação Brasileira das Entidades de Crédito Imobiliário e Poupança

SBPE: Sistema Brasileiro de Poupança e Empréstimo